Что такое юнит-экономика и как с ее помощью избежать потери вложений (примеры рассчета)

В рамках Genesis IT School 7.0 Senior Product Manager в одном из проектов компании Павел Левчук прочел студентам лекцию о юнит-экономике. В своей колонке для AIN.UA он рассказал, как с ее помощью найти слабые места в бизнесе и не допустить невыгодных вложений.

Product/market fit (PMF) и unit economics — два краеугольных камня, из-за которых 98% стартапов умирают.

Очень легко делать продукт, который никому не нужен. Без понимания, есть ли у вас PMF и на какую юнит-экономику вы можете рассчитывать, вы не будете интересны инвесторам и у вас не будет шанса стать большими.

Ваш бизнес может продержаться какое-то время, но в конечном итоге умрет.

Почему финансового анализа недостаточно

Юнит-экономика занимается расчетом прибыльности бизнеса, оценивая ее на уровне отдельно стоящего клиента. Прежде, чем вводить терминологию, давайте рассмотрим синтетический, но наглядный пример.

Предположим, год назад вы запустили стартап в США. Он органически дорос до ежемесячного дохода в $50 000 и достиг некоего плато. Чтобы из него вырваться, вы решили инвестировать в маркетинг — вложили $5000 в привлечение новых клиентов и получили доход в размере $53 000.

Как понять, релевантна ли эта инвестиция полученной сумме?

Начнем с атрибутирования расходов и доходов платного привлечения клиентов.

Обычно атрибуция в онлайн-бизнесе проводится просто: в рекламном кабинете формируется рекламное сообщение, маркируется UTM-метками и затем в трекинговых системах (вроде Google Analytics, Yandex Metrics и т. д.) отслеживается, кто на нее кликнул, кто зарегистрировался, кто купил, сколько потратил. Таким образом просчитывается сумма вложений и доход с клиентов, привлеченных этим маркетинговым ходом.

Предположим, в нашем примере по какой-либо причине вырос трафик с органического поиска. Из $8000 дохода $7000 принесла органика, а доход с платного привлечения составил всего $1000. То есть маржинальная прибыль маркетингового канала составляет -$4000.

Хотя с первого взгляда кажется, что маркетинговая инвестиция не успешная, точно сказать мы не можем. Нужно добавить этому вопросу контекст — горизонт.

Горизонт инвестиции

Привлекательность инвестиции зависит в том числе от времени ее окупаемости. Если мы должны подводить итог через месяц, вложение однозначно убыточное. Но чтобы понять, как будут вести себя покупатели в долгосрочной перспективе, мы должны ввести понятие когорты.

Когорта — это группа людей, у которых есть один общий признак: пользователи когорты сделали свое первое целевое действие в одно время (регистрацию или первую покупку).

Некоторые виды анализов разумно делать через когорты, чтобы понимать будущее поведение клиентов, которые пришли в одинаковый период времени.

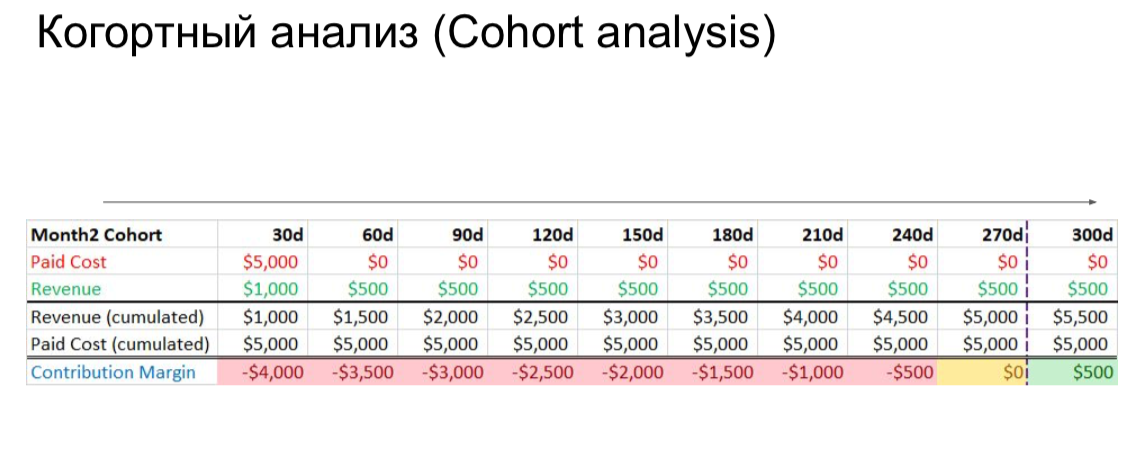

В первый месяц мы получили убыток $4,000, но дальше что?

Инвестиция в маркетинге проходит несколько этапов:

- период убытка,

- точка безубыточности,

- количество периодов, пока мы не вышли в ноль,

- период прибыли.

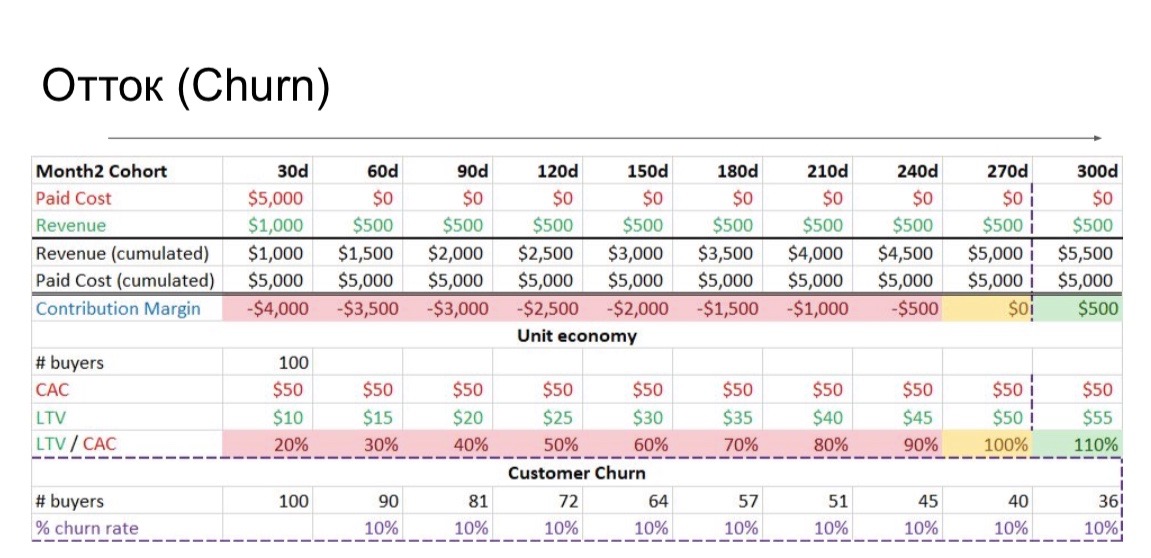

В когорту мы инвестировали $5000. Ее доход в первый месяц составил $1000, а затем она стабильно приносила $500. Рayback period случился через девять месяцев, а маржинальная прибыль появилась в десятом периоде.

Зачем нужна юнит-экономика

Никому не интересно единоразово вложиться, получить когорту клиентов, заработать на ней и разойтись. Если мы находим канал, который позволяет нам расти, то хотим эту инвестицию повторять и по возможности наращивать.

Какие опции масштабирования у нас есть?

- Масштабировать текущий канал привлечения — поработать с тем, что есть, оптимизировать процессы, залить больше денег, получить больше результатов. Но у каждого канала свой лимит.

- Добавить новые каналы привлечения.

- Использовать микс вышеупомянутых опций.

Все варианты приводят к росту маркетинговых инвестиций и возникает вопрос — как сравнивать их эффективность?

Для этого вводим понятие воронки.

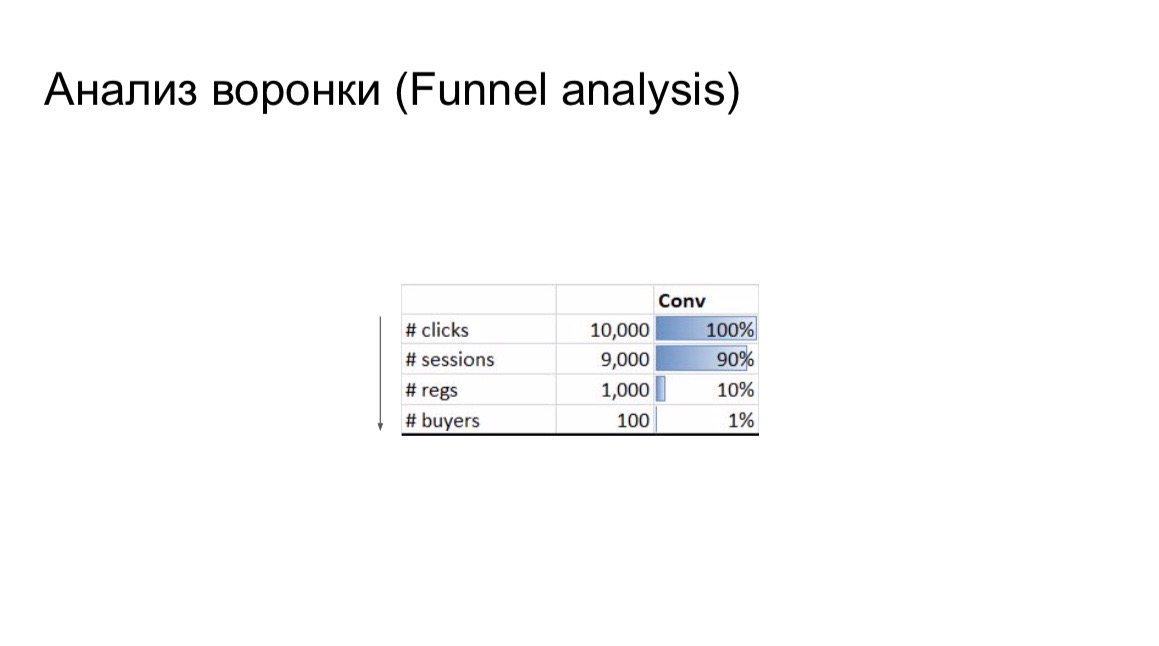

Воронка — это маркетинговая модель, описывающая предполагаемое «путешествие» будущего покупателя от первого знакомства с предложением или товаром до реальной покупки.

В нашем случае она выглядит так.

Обычно воронку читают сверху вниз, чтобы понимать, как много людей дошли до покупки. Но нам важно знать стоимость прохождения до каждого этапа, стоимость «превращения» потенциального клиента в покупателя, поэтому лучше читать ее снизу вверх.

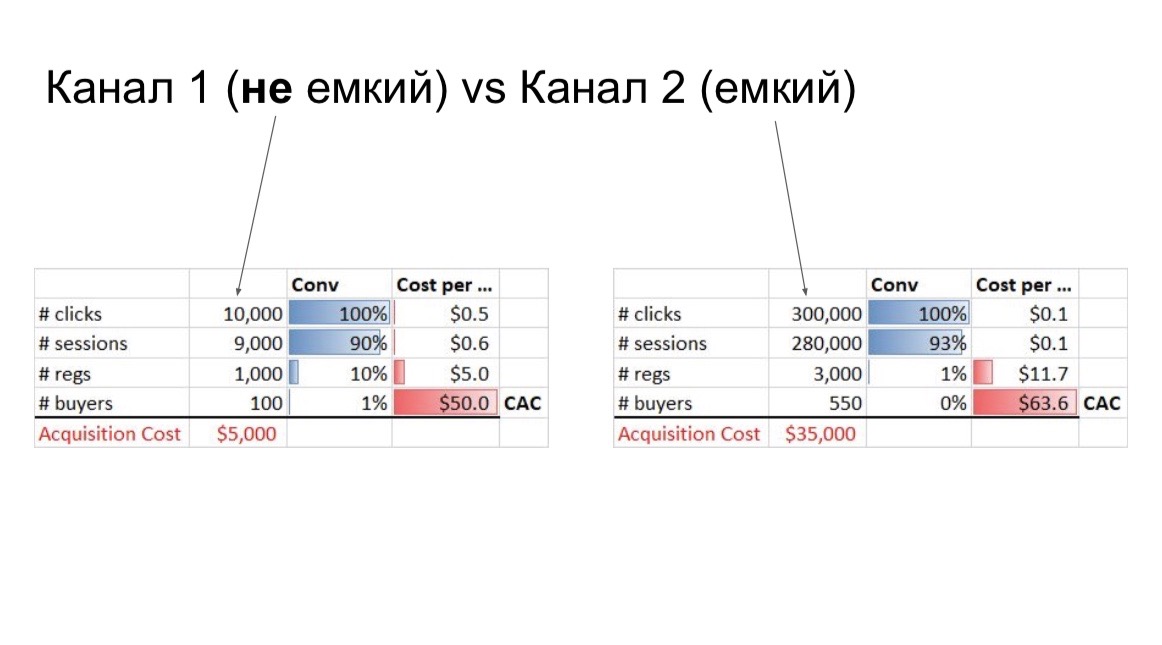

Для наглядности возьмем и сравним две воронки.

На картинке видно, что наш Канал 1 — не емкий, потому что в месяц мы получаем всего 10 000 кликов, а Канал 2 — емкий, но воронка у него совсем другая.

Чтобы сравнивать разные воронки, давайте выведем некий один показатель.

Так как в воронке есть не только % перехода с этапа на этап, но и стоимость, то лучшее, что мы можем сделать, это рассчитать Customer Acquisition Cost (CAC) — стоимость привлечения клиента.

Мы видим, что наш Канал 2 имеет больший CAC (по сравнению с Канал 1), потому что менее выгодно покупаем клиентов из этого канала.

НО…

Чтобы понять, какая инвестиция выгоднее, нам также нужно посмотреть на доходы, которые приносят когорты из этих каналов.

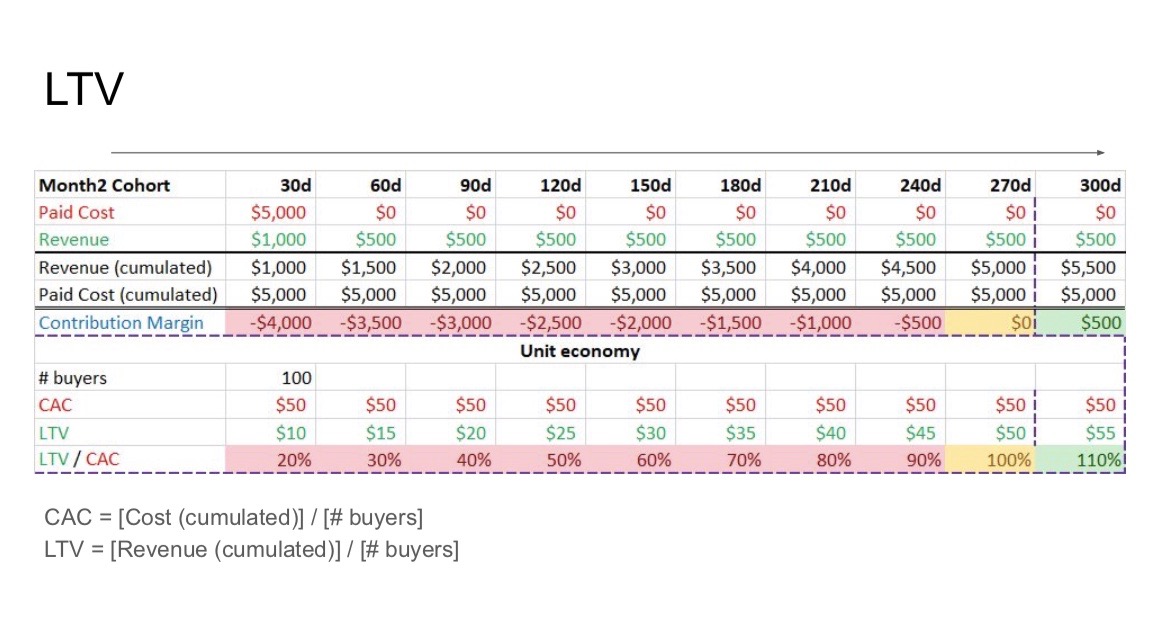

Customer Lifetime Value — доход с каждого клиента за время его жизни в продукте.

Рассчитав в таблице ниже кумулятивный доход на когорту, мы можем затем сделать пересчет на уровне отдельно стоящего клиента.

Теперь мы можем сравнивать каналы между собой и видеть, что с предыдущего слайда более здоровый рост у Канала 1 (не емкого канала), потому что его LTV выше САС.

НО…

Сколько периодов мы можем получать доход с когорты?

Нам важно, чтобы когорта прожила достаточное время для компенсации затрат на ее привлечение. Но сколько она будет жить на этапе прибыли? Для этого добавляем еще один термин.

Churn rate — количество клиентов, которые «отпадают» в каждом периоде.

В таблице выше от периода к периоду стабильно уходит 10% клиентов.

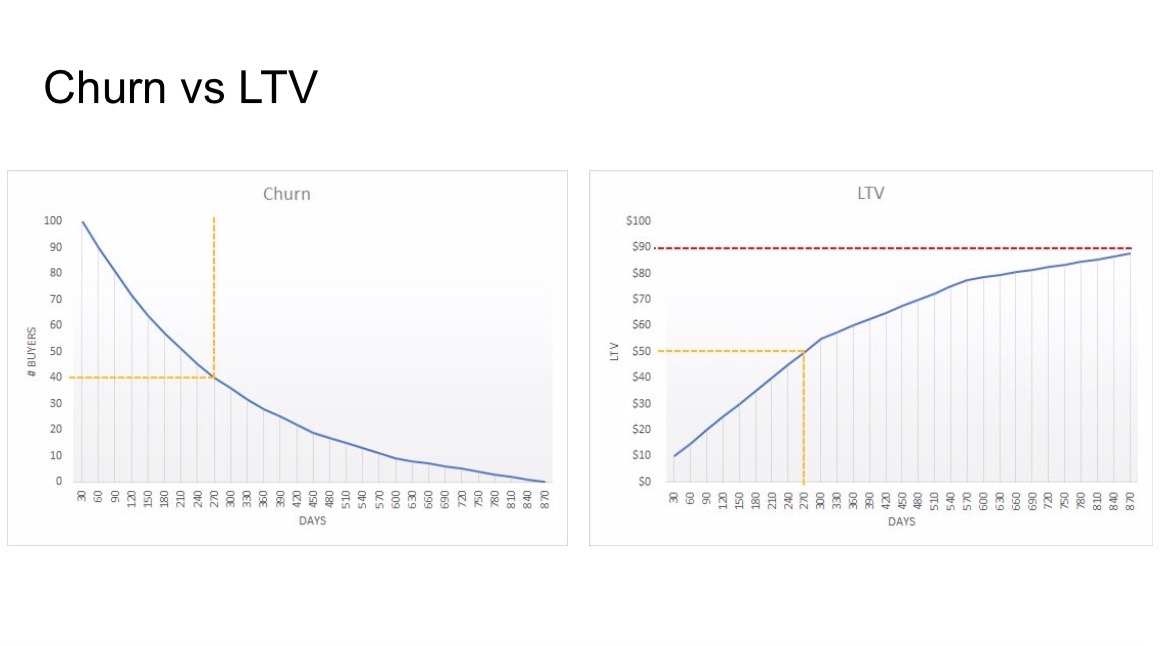

Конец нашей когороты можно просчитать — график ниже демонстрирует, что это случится спустя 870 дней. После этого когорта обнулится и больше не будет приносить доход.

Более того, из графика ниже получается, что 55% клиентов мы потратили, чтобы окупить наши затраты, и всего 45% клиентов приносят нам прибыль.

У «сильных» продуктов ситуация с когортами иная: необходимо 20-30% клиентов для достижения окупаемости, потом идет долгий период прибыли.

Правила юнит-экономики

Опираясь на информацию, полученную из примеров, можно сформулировать небольшую теоретическую базу.

Канонические правила юнит-экономики:

1) LTV больше CAC как минимум в 3 раза, потому что:

- ⅓ LTV мы потратим, чтобы выйти в ноль,

- ⅓ потратим на наш будущий рост,

- ⅓ на другие расходы.

Чем больше разница, тем интереснее инвестору.

2) CAC необходимо достигать меньше, чем за 12 месяцев.

Чем быстрее инвестиция окупится, тем быстрее вы сможете реинвестировать прибыль от когорты в привлечение новых клиентов.

Масштабируйте платное привлечение только, если оба правила выполняются!

Дополнительное правила

- Максимально сегментируйте, не пользуйтесь средними значениями — углубитесь в то, как работает инвестиция. Не просто на уровне канала, а на уровне компаний, объявлений или даже ключевых слов. Это поможет сэкономить средства и понять, с каких запросов клиенты у вас окупаются, а с каких — нет.

Брендовый трафик не только стоит сильно дешевле, но и приносит высокий доход. Если вы хотите иметь реальную картину юнит-экономики — вычитайте из ваших расчетов брендовый трафик. Без него ваши цифры станут заметно хуже, но это то, с чем нужно начать работать.

- Думайте не только об оптимизации CAC, но и об увеличении LTV.

Способы повышения LTV:

- упрощайте способы совершения повторного заказа — читайте воронку снизу вверх от самого мотивированного клиента до общего, так как вам нужно работать именно с ним,

- увеличьте частоту использования продукта,

- запускайте дополнительные сервисы, создавая дополнительную ценность,

- повышайте цены.